つみたてNISAとは

つみたてNISAは、長期の積み立てや分散投資を支援するために国が準備した非課税制度です。

一般的に「トヨタ自動車」とか「ソフトバンク」などの個別株、先進国や新興国の国ごとの債券などや、それらの個別のものを詰め合わせた投資信託と言われるものを、購入した場合は、特定口座という口座で管理され、例えば1000円で購入した商品が1200円になった場合、増えた200円分がそのまま利益とはならず、税金として約20%が差し引かれてしまいます。200円の場合では40円程度差し引かれて160円が最終的な利益となります。

でも、つみたてNISAの口座では、この20%の税金がかからないんです。

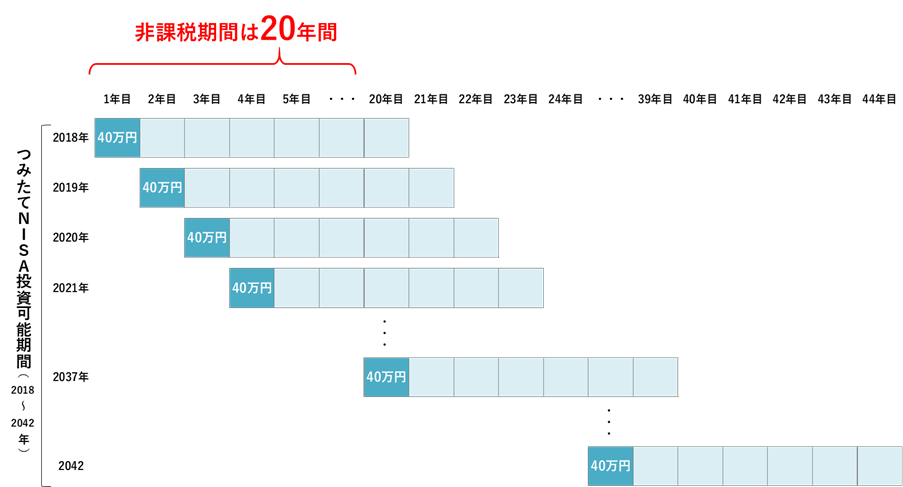

この税金がかからない期間が20年間。

長期で運用すると複利の効果(あとで説明します)が働いて、増えるためこの20年という期間は資産を成長させるのに強いパンチ力があるんです。

なお、20年間の考え方は下の表のような感じです。

毎年、上限額の40万円を積み立てていった場合、20年で800万円を積み立てられることになりますが、21年目のところで、一番最初に積み立てた40万円分だけがこのつみたてNISA口座から特定口座に移されます。(この段階で増えた分には税金がかからずそのまま元本と一緒特定口座に移されるので、お得なんです。)

このつみたてNISAで積み立てられる対象の商品は、長期での分散投資に向いた商品かつ、手数料が低水準かつ分配金が頻繁に支払われないなど一定の基準を満たした商品に限られています。

一般的に投資信託という商品は、国内で数千本(確か5~6千本くらい)あり、その中には手数料が高かったり、中に入っているものがよくわからないいわゆるぼったくりのような商品も含まれているそうです。

つみたてNISAの商品は、だいたい200本以内に絞られています。このように商品が限られているってことは、リスクが高い商品を減らしてくれているため、私のように投資初心者にはありがたく、ものすごくでも利用しやすいような仕組みになっています。

また、「月に10,000円ずつ」とか「毎日100円ずつ」など、自分の家計の状況等に合わせて、100円から始められ、いろいろとカスタマイズしていけるところが気軽に始められるところです。このつみたてNISAには、1月1日~12月31日の間で積み立てられる上限額が40万円となっており、月33,333円程度が上限の目安です。

長期投資が生み出す複利の効果

先ほど、長い年数積み立てを行うことで「複利の効果が働く」という話をしましたが、この複利の効果について説明します。

あの有名な天才物理学者のアインシュタインがこの「複利」を「人類最大の発明」と言ったいう話があるほど、この複利については納得の考え方があります。

そして、この複利の考え方は、投資だけではなく、反対の借金やローンの考え方も変えてくれるものです。

例えば、「100万円」を20年間運用する場合に年5パーセントの利率で考えみます。

※ちなみにこの年率5%というのは、一般的に全世界株式のインデックスファンドの平均利回りは年によってはマイナスの年もありますが、相対的に平均すると年5~6パーセントと言われています。

「単利」と「複利」の両方で考えてみましょう。

【単利の場合】

毎年「元本の100万円」に対して毎年、利率の5パーセントである5万円がつきます。

このため、100万円に100万円(5万円×20年)で20年後にはトータルで200万円になります。

100万円増です。やったー。

【複利の場合】

次に複利の場合は、

1年目は、単利と同様に5万円の利率なので、105万円となります。

2年目は、1年目に得た5万円を含めた105万円に5%の利率(52500円)がついて、110万2500円

3年目は、110万2500円に5%の利息がついて、115万7625円

このように20年まで運用していくと、利率分がどんどん膨らみはじめていくんです。

というわけで、20年後には、265万3298円元本の2.65倍となります。

なんと、単利の場合だと200万円だったのに、複利では約265万円で、なんと65万円分も多くなっているということなんです。

しかも、この複利は、時間軸が増大化させていきます。最初の利率分は年5万円だったのですが、20年目の利息はなんと年12万6348円。ということは、この利率は雪だるま式に21年目、22年目に増えていくということになります。

複利は時間をかければかけるほど、その効果は増加していきます。

つまり、つみたてNISAのように長期投資する場合には、メリットが大きいんです。

さて、はじめに借金の場合もとお話しましたが、これはローンでも同じことが言え、元本が減らない限りその元本に対して、利息が付きつづけます。

つまり、ローン期間を長くすればするほど、逆複利の効果が働いてしまうのです。

ただし、住宅ローンの場合は若干違います。それは、「比較的金利が低いこと」と「住宅ローン控除」があるためです。だからできるだけ長くローンを組み、住宅ローン控除を最大使ったあと、できるだけ早く返済するため繰り上げ返済をさせるというものです。

アインシュタインの言ったといわれている「複利は最大の発明」には納得です。

どこでつみたてNISA口座を開くか

さて、つみたてNISAと複利の効果がわかったところで、「よし、つみたてNISAをはじめよう」と思ったとき、まずぶち当たってしまう1つ目の壁が、「どこで」です。

そう。つみたてNISAの口座は、銀行や証券会社など、いろいろなところで販売しています。

考えるポイントはまず3つあります。

1つ目は、「手数料を意識する」ということです。

これは、例えば銀行などの窓口で購入する場合には、銀行には人件費がかかっているわけですから、その分の手数料というものが発生してしまいます。

これが悪いというわけではないのですが、この手数料は結構大きいのです。

なので、「窓口には行かない」というのが私の考え方です。

そして、買い付け手数料などができるだけ安いネット証券がおすすめです。

主に、「楽天証券」、「SBI証券」などに絞られてきます。

2つ目は、「購入できる商品がたくさんあるか」ということです。

これは、いざ商品を選ぼうと思っても、買いたい商品がなかったり、信託報酬といって投資信託を運用する報酬が高くなってしまう商品しかない場合には、結局割高になってしまったり、選択肢が狭まったりしてしまうのです。

3つ目は、「ポイント還元」です。

今、つみたてNISAには、ポイント還元をしてくれる証券会社があります。

これも主力は、楽天証券やSBI証券になってきます。

「楽天証券」→楽天経済圏で使える楽天ポイント

「SBI証券」→三井住友カードのVポイント

SBI証券のVポイントも昨年はスタートキャンペーンをやっていましたが、現在では、やはり楽天証券の方が、ポイント還元率は高いように思います。

※ただし、最近楽天は、楽天モバイルの基地局づくりに費用がかかってしまい、制度を改悪していくことがあるので、ちょっと気にはなります。

しかし、つみたてNISAなら、「楽天証券」が主な候補となってきます。

私の場合、IDECOをやっている関係で、SBI証券を選んでいますが、初めからわかっていたら楽天証券を選んでいたと思います。ま、この2社ならどちらでも間違いはないと思います。

楽天証券について(一番おすすめです)

→2022年内にポイント還元にかなりの改悪が発表されたので、一番おすすめではないかもしれません。

※おそらく、楽天「市場」のサイトから「証券」や「銀行」に進んで紐づけるのがいいかと思います。

(1) メリット

①ポイント還元(圧倒的に有利な他社にはないメリット)

・ポイントがたまるし、ポイントで投資ができる。(実質の利回りを上げている効果)

②手数料 → 無料又は安い

③商品 → 豊富

(2) デメリット → あまりない。

①米国株等を買う際の手数料が若干高め

②IDECOの商品が信託報酬高め。

③サービスの改悪が有り得る(ポイント還元の減等)

(3) その他(ポイントとの連携を設定する必要がある)→ここら辺はYouTube等で見ておいた方がいいです。

①つみたてNISAはカード払いがおすすめ

カードで払うと1%ポイント(たまったポイントでも投資ができる)ただし毎月積立(毎日ではない)

毎月33,333円を積み立てる→毎月ポイント333ポイント入ってくる。(1%の金利と考えられる)

※この点については、2022年内にかなりの改悪が発表されました。

→ポイントも積立に

②楽天銀行とのマネーブリッジ(楽天銀行との紐づけ)

③ハッピーポイントエントリー

以上が「どこで」購入するのかです。

どんな商品を選ぶのか(私の場合の考え方)

次に、2つ目の壁は「何を」買うかということです。

ここは、このつみたてNISAで投資を行う目的にも影響してきます。

まず、大きく商品の種類を分けると、「株式」と「債券」、そして金等の「コモディティ」とよばれるものがあります。(コモディティの説明は省略します)

「株式」 株式会社が資金を得るために発行するものです。

株式の価格は、会社の業績や世の中の景気に左右されるので、値動きが大きい。

リスクは大きいけど、その分リターンも大きい。(長く運用する場合には、リターンが大きくなりやすい)

「債券」 国や企業が資金を得るために発行するものです。

発行した額面に利子がつくので、値動きは株式ほど大きくない。

リスクは小さいけどリターンも小さい。

こんな感じです。

私の場合、長く運用することで考えているので、多少リスクはありますが、時間でそのリスクを埋めるように考えているので、次の①~③で考えています。

①株式

・投資信託にも「株式型」、「債券型」、「リート(不動産)」、「金」等がありますが、長期投資が基本なので、株式のように多少金額の振れ幅があっても結果的には上昇すると考えているため。

※昨年までは、バランス8資産均等型も選択していました。(債券を組み合わせるのも1つの方法です)

②インデックス

・アクティブ型は人件費がかかり信託報酬が高めなのに比べ、インデックス型は、安く実績がある。

③海外株式

・日本は「円」で貯金(投資)しているので、偏らないようにするため。

・経済は人口に比例すると考えているので、日本は減少傾向ですが、世界は増加傾向のため。

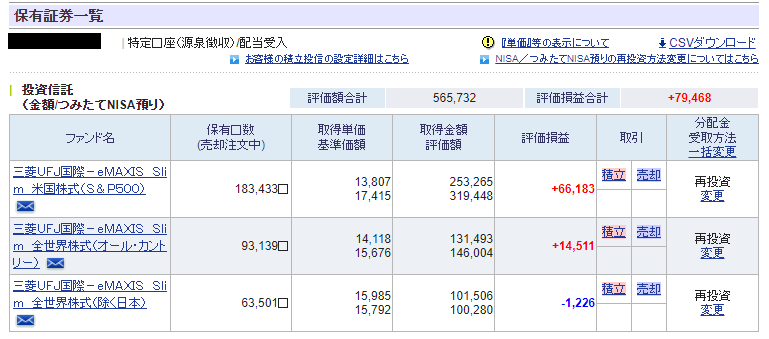

・投資信託の銘柄は基本的に、①~③の考え方から、信託報酬が安い「Emaxis slim」の中でも「S&P500」と「全世界株式(オールカントリー)」にしぼっています。

※中でも、全世界株式寄りなのは、「アメリカは変動が大きいこと」と「一国集中であることのリスク」を考えているので、アメリカの割合が大きいものの、今後経済成長が見込まれる中国やインド、アフリカ等の新興国にも配分する全世界株式に投資することでリスク減を求めているからです。

私のつみたてNISA

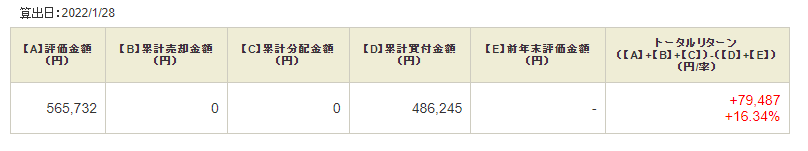

さて、私のつみたてNISAの投資状況は以下のとおりです。

私は投資初心者で、必ずリスクがあるので、それぞれでリスクの取り方は異なります。これがベストではないですがあくまで参考までに掲載させてください。

本当は一つの商品の方が分かりやすくていいのですが、私の場合それぞれに目的があるのです。

1 IDECOの減税はIDECO枠

IDECOを別でやっており、毎年減税額が7万~8万円ほどあるので、その分を目安として積み立てています。

2 コンビニなどでの惰性の無駄遣い枠

コンビニなどで何気に使っていた飲み物や食べ物の消費をしないようにし、毎日200円を毎日積立投資を行うことにしました。

このため、毎日200円程度の投資枠があるのです。

3 当面は使わない教育資金

もう一つは、現段階ではすぐに使わない教育資金の一部を積み立てるものです。どちらかといえば貯金の額の一部を少しずつ積み立てています。

以上が、私の現段階でのつみたて金額と銘柄です。

今後、つみたて銘柄や金額は変更する場合がありますが、積み立てた分は基本そのまま長期間そのままにしておきたいところです。

そして、次が現在の運用成績です。

昨年末までは、20万円近くの利益がありましたが、今年はアメリカの中央銀行であるFRBはテーパリング(量的緩和の縮小)と利上げ(金利の引き上げ)に動き、活性化し過ぎた経済を落ち着かせるための施策を実施することが予想されること、新型コロナの影響、ウクライナ問題などがあり、利益幅が縮小しています。

実は、実際につみたて始めると、最初に下がってマイナスになったときは、最初に思っていたときより、メンタルが弱りやすいんです。それで、ついついつらい状況から抜け出したくて、マイナスになっているときに売却してしまい、損益を確定させてしまいがち(狼狽売り)なんです。

でも、つみたてのいいところは、下がったときも買い続けることにあります。

つまり、調整局面で下がっているときも、ひたすら買い続けることは、バーゲンセール商品を買い続けていることと同じになるんです。

※ドルコスト平均法:定期的に定額を積み立てることによって、下がったときには、安い金額で多く取得できるので、買い上げ単価を下げるため、市場が戻った時の含み益が高まるという私のように初心者におすすめの考え方です。

つまり、「下がった時に売らない」+「積立を続ける」が重要です。

でも投資始めはマイナスになったり〇〇ショックに耐えられなくなってきます。

だからこそ、投資始めは少額からの積み立てでも問題ありません。

最小額毎月100円(年1200円)なんて積み立ても可能なので、最初の感覚をつかむためには毎月1000円とかで、まずは始めてしまうっていうのも一つの手段です。

つみたてNISAの良いところは、金額や取り崩しが自由ってところなので、わたしのような初心者にも始めるハードルが下がります。(一方でIDECOは60歳まで取り崩しができないのでちょっと不安があります。)

これからもしマイナスになる時期があるかもしれませんが、気にせず、(気にはなりますが)こつこつと積み立てていきたいと考えています。

私以外に家族もNISAをやっていますが、その内容や目的はまた別の機会に。

おすすめのユーチューブ

以上私のつみたてNISAの考えを述べましたが、投資を始めるに当たって、以下のユーチューブを参考にさせていただきました。

どれも説明がすばらしく、おすすめの動画です。ぜひ検索してみてください。

①つみたてシータ(初心者でもわかりやすい)

・初心者でも説明がわかりやすい。

・楽天おすすめ(楽天証券おすすめ:楽天証券を使うなら利用すべき点や設定方法が明確)

② BANK ACADEMY(初心者でもわかりやすい)

・楽天証券をおすすめしている投資動画

③中田敦彦のYouTube大学(読んだ本を紹介する動画)オリエンタルラジオ

→初心者でもわかりやすい

・投資だけでなく、健康、読書等幅広く紹介(幅広く、説明が秀逸)

・投資については、バフェット太郎(マネーマシーン)や両学長等の本などを参考

・健康や子育ての内容などもおすすめ

④両学長リベラルアーツ大学

・投資全般だけでなく生き方も参考になります。(毎日更新)

→毎日のように更新しているので、知りたい情報はほぼ存在する感じです。

・投資の段階(出費を減らす>投資)投資:出費減→投資

「使う」、「増やす」、「貯める」、「稼ぐ」、「守る」という5つの考え方がそれぞれうなづけます。

⑤バフェット太郎の投資チャンネル

・タイトルは刺激的だが、温厚な説明(現在の世の中の経済動きをわかりやすく説明している)

→マネーマシーンの考え方がおもしろい

以上最後まで読んでいただきありがとうございました。

にほんブログ村

コメント